6��30�գ���(d��ng)��ú�ڙ�(qu��n)��Ҫ������������������҇�(gu��)��Դ�����I(l��ng)����Ҫ���ڙ�(qu��n)Ʒ�N���������(d��ng)��ú�ڙ�(qu��n)����������L(f��ng)�U(xi��n)����������������к��c��(d��ng)��ú��؛��ͬ�ڴ��M(j��n)�҇�(gu��)ú̿������ИI(y��)�����l(f��)չ����l(f��)�]�e�O���á����ľ͌�(du��)��(d��ng)��ú�Ј�(ch��ng)�M(j��n)�������������քe������ú�V������늏S�ĽǶȣ��Y(ji��)�Ϯ�(d��ng)ǰ��r��������(d��ng)��ú�ڙ�(qu��n)�ڮa(ch��n)�I(y��)�L(f��ng)�U(xi��n)�����еđ�(y��ng)�������

A������������

2020���ԁ�������(d��ng)��ú�Ј�(ch��ng)�ܵ��¹������Ӱ��������̶̰���֮��(n��i)����������P(gu��n)ϵ�l(f��)����θ�׃�������

����(ji��)�^���������a(ch��n)�����¹������Ӱ�����������(y��ng)�o�����r(sh��)�֏�(f��)�����������_ʼ��؛������ȴ��_�����������F(xi��n)�˹���(y��ng)��ȱ�ľ�����������С�����ʹ��(d��ng)��ú�r(ji��)�����ϝq�낀(g��)�¡�

�S����������ڱ������ߵ�ָ��(d��o)����������a(ch��n)�؏�(f��)�a(ch��n)���٣�����(y��ng)��u�֏�(f��)�����������������t�tδҊ��ɫ��������֮�����M(j��n)һ�����ӣ��M(j��n)����ή�s���ԭ�ͱ������������ۇ�(gu��)��(n��i)���������(d��ng)��ú�r(ji��)����m(x��)�µ��ɂ�(g��)�£��F(xi��n)؛CCI5500�r(ji��)���576Ԫ/���»���469Ԫ/����������_(d��)107Ԫ/����

�M(j��n)��5���������ˮ���l(f��)늲�δ�l(f��)��������ټ��Ͻ���һ���ظ߉��z�����������늜p�٣��غ���(d��ng)��ú����ͻȻ�D(zhu��n)�����������ۿڵ��{(di��o)�딵(sh��)��(j��)�ܴ��ؾ��z����(n��i)�ɹŵ���25�������Ӱ푳��F(xi��n)���䡣���Ј�(ch��ng)��w�D(zhu��n)�õ�ͬ�r(sh��)�r(ji��)���λ�\(y��n)��������̼��Q(m��o)������؛ϧ���������������(d��ng)��ú�r(ji��)���_ʼ���q�������5��9��22����������H�H13��r(sh��)�g����ۿ�CCI5500�ăr(ji��)���469Ԫ/��������543Ԫ/�����q���_(d��)74Ԫ/�������ÿ���ƽ���q�����^7Ԫ/�������@�ښvʷ��Ҳ�Ǻ���Ҋ�����������

�R��6�������������ٴθ�׃������ؾ���5��28����ǰ�z���ꮅ���\(y��n)�������ܵ����������ȫ��(gu��)�ɕ�(hu��)Ҳ��5��28�սY(ji��)�������(n��i)�ɹ�ú��Ʊ���������I(l��ng)ȡ�����a(ch��n)�����ٳɞ��������������mȻ6�°l(f��)��ú��Ʊ���ڵ���25��Ӱ���������Ȼ���պ˶��a(ch��n)�ܰl(f��)�������(sh��)��ƫ�o��������ǰ�낀(g��)�µ�Ʊ�lj��õ������������������6���ϰ����������(gu��)��(n��i)����(y��ng)�������������Դ_��������(sh��)��(j��)�@ʾ������������{(di��o)��������20�f��/�����������

�M(j��n)��ú��̎�ڇ�(y��n)�ؠ�B(t��i)�������M(j��n)����I(y��)�ձ鷴ӳ�ܵ�Ӱ�����5�µ��M(j��n)�ڔ�(sh��)�����������2200�f������A(y��)Ӌ(j��)6���y����������7��8�������������(j��)������Ľ�(j��ng)�(y��n)�����ڱ����ĭh(hu��n)���������(du��)�M(j��n)�ڵĹ��ƿ������з��ɡ�

��������������Ĵ�늾W(w��ng)�\������(f��)��������e�����ظ߉��Q��վ��șz������5����Ѯ�A�M�Y(ji��)����ͬ�r(sh��)ˮ�Ҳ������ɫ�����غ���(d��ng)��ú�պ���u����������������늏S��������5����Ѯ��ͬ�����L(zh��ng)16%����6���ϰ��µ�ͬ�����L(zh��ng)9%����c��ͬ�r(sh��)���������^�ش�����(sh��)Ҳ��170���ҵĸ�λ�½���120������������½����^��������A(y��)��(b��o)������(sh��)��һֱ�S����30������������ۿ���Ҫ�S�֮�(d��ng)ǰ���{(di��o)����(sh��)��������ô�^�ش���(hu��)Խ��Խ���������������A(y��)Ҋ����������ڴ�����(sh��)����(hu��)�����y�ԾS�֮�(d��ng)ǰ�{(di��o)�����ĵز������ۿ��ێ�(k��)�ٶȄ�(sh��)�ؼӿ������

���ā��f������(y��ng)���F(xi��n)һ��(g��)�_���Ե����L(zh��ng)������������(j��ng)�^һ݆�a(b��)��(k��)���������������������������غ�늏S�պ����ظ߉��֏�(f��)����֮�������u�������ֵˮƽ���n������������Ĺ���(y��ng)ƫ�o���Ԍ����D(zhu��n)׃���ڬF(xi��n)�r(ji��)��С�������������

6������Ѯ��������S������(y��ng)�����Ӻ�����Ļ�������������w����(y��ng)߀��ƫ���ɵ���������F(xi��n)؛�r(ji��)��̎������(w��n)��B(t��i)�������6����Ѯ�_ʼ��������F(xi��n)һЩ�µ�׃������һ�����������������ʽ�M(j��n)��ӭ����ĕr(sh��)�g�Σ����w�l(f��)�����(hu��)̧��������(du��)ƫ�ߵ�λ������������Ύ�(k��)���a(b��)�䵽ʲô�ز�ֵ���P(gu��n)ע�������Ŀǰ�������ۿں��غ�늏S�Ď�(k��)����̎������(du��)�е�����ƫ��ˮƽ������������ˮ��M(j��n)����ʽ�l(f��)���A�����ˮ늵�����Դ�l(f��)늵������ܷ�����Ͽ������������ֵ���P(gu��n)ע������������R���µף���(n��i)�ɹŌ����Rú��Ʊ�������ͣ�a(ch��n)�p�a(ch��n)�ľ�������µ��ܷ����I(l��ng)�~���ú��Ʊֵ���P(gu��n)ע�������������M(j��n)�����ߕ�(hu��)����(hu��)��?y��n)�ӭ����ĵĸ���������F(xi��n)�Ʉ�(d��ng)������ӆ���ܷ�֏�(f��)ֵ���P(gu��n)ע������

B����ú�V���ڙ�(qu��n)��ֵ����

�����(d��ng)��ú�a(ch��n)�I(y��)朵����a(ch��n)�h(hu��n)��(ji��)��������ú̿�_����I(y��)ԭ���_�ɳɱ�����(du��)�̶�������I(y��)����(r��n)�Ķ�����Ҫȡ�Q�ڄ�(d��ng)��ú�N�ۃr(ji��)��ĸߵ�����ڷ�(w��n)����(j��ng)�I(y��ng)�����a(ch��n)���������������I(y��)�������Ä�(d��ng)��ú��؛����������ͨ�^�u�����ڱ�ֵ�ķ�ʽ�i�����a(ch��n)����(r��n)����(d��ng)��(d��ng)��ú�r(ji��)���µ��r(sh��)�������؛�˵�ӯ���܉���a(b��)�F(xi��n)؛�˵ēpʧ��������(d��ng)��(d��ng)��ú�r(ji��)���ϝq�r(sh��)������������؛�����M(j��n)���u�����ڱ�ֵ��������������y�@ȡ�����~����������������ڄ�(d��ng)��ú�ڙ�(qu��n)���к�ú̿�_����I(y��)ᘌ�(du��)�@һ���}���и����`��Ľ�Q�������

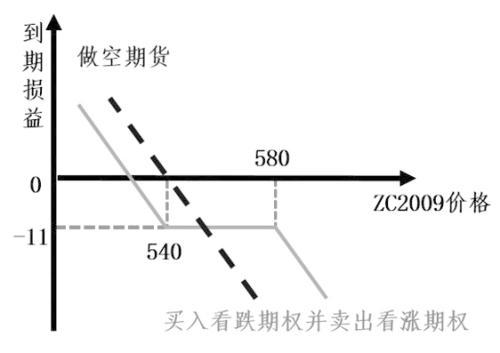

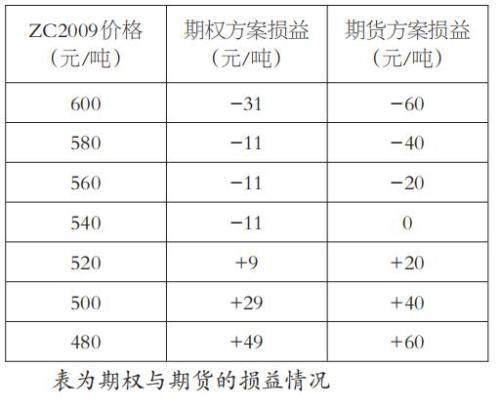

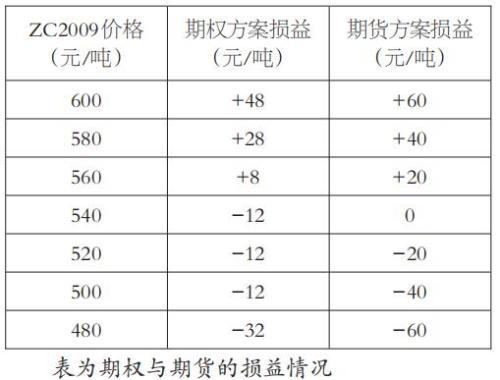

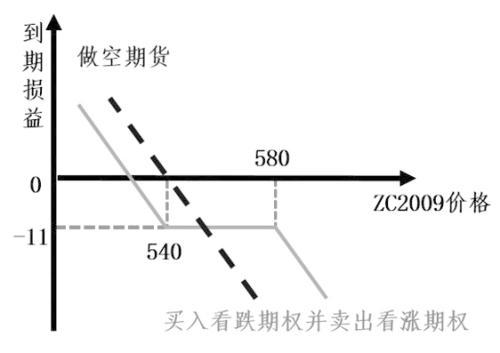

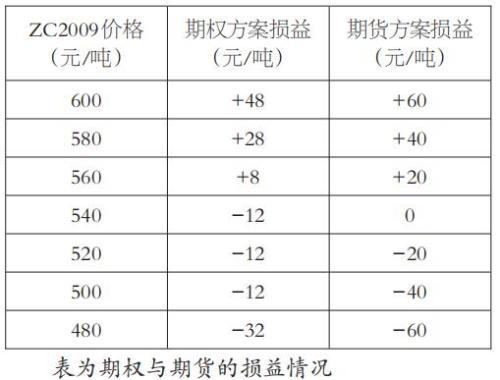

���磬��(d��ng)ǰZC2009�r(ji��)����540Ԫ/�����������ƽֵ�����ڙ�(qu��n)�r(ji��)��s��16Ԫ/���������ڙ�(qu��n)�r(ji��)��������î�(d��ng)ǰ�Ј�(ch��ng)����(sh��)�������Փ�r(ji��)��������Й�(qu��n)�r(ji��)��580Ԫ/���Ŀ��q�ڙ�(qu��n)�r(ji��)��s��5Ԫ/����ͨ�^�I���(d��ng)��úƽֵ�����ڙ�(qu��n)���u�����Й�(qu��n)�r(ji��)���q�ڙ�(qu��n)���������(g��u)�������L(f��ng)�U(xi��n)���D(zhu��n)������������������؛�Ն��������ԓ���Գɱ���11Ԫ/�������(d��ng)ZC2009�r(ji��)���µ��r(sh��)�������I(y��)ͨ�^�ڙ�(qu��n)�ւ}(c��ng)��ӯ�������a(b��)�F(xi��n)؛�˵ēpʧ���˕r(sh��)������(sh��)�F(xi��n)���µ������µ��L(f��ng)�U(xi��n)����Ŀ��(bi��o)�������(d��ng)ZC2009�r(ji��)���ϝq�������^580Ԫ/���r(sh��)������I(y��)�ڙ�(qu��n)��̝�p�����������Ԍ�(sh��)�F(xi��n)�ĬF(xi��n)؛�Ј�(ch��ng)�@ȡ���~�����Ŀ��(bi��o)������(d��ng)ZC2009�r(ji��)���^580Ԫ/���r(sh��)��������ڙ�(qu��n)�ւ}(c��ng)�M�ϕ�(hu��)�a(ch��n)��̝�p�������ڃr(ji��)�����б�������������i����(d��ng)��ú�N�ۃr(ji��)��������

�D��ú̿�_����I(y��)����r(ji��)�������L(f��ng)�U(xi��n)�IJ��Ԍ�(du��)��

�Y(ji��)�Ϯ�(d��ng)ǰ�Ј�(ch��ng)��r����������(du��)��ú̿�_����I(y��)�������������������M(j��n)��ӭ����ĕr(sh��)�g��������������������Ӳ��Ƅ�(d��ng)��(d��ng)��ú�r(ji��)���ϝq������ô�����������������؛�M(j��n)�����ڱ�ֵ������܉�ʹ��I(y��)�ڄ�(d��ng)��ú�r(ji��)���ϝq�^���Ы@ȡһ���ij��~�������ͬ�r(sh��)�܉�ᘌ�(du��)��(d��ng)��ú�r(ji��)�������L(f��ng)�U(xi��n)�M(j��n)����Ч�������������������������ú̿�_����I(y��)��ҕ�ǿ���������(d��ng)��ú���_���c��(d��ng)��ú��؛����(ch��ng)��(n��i)�ڙ�(qu��n)���L(f��ng)�U(xi��n)�����C���\(y��n)���������̽����ȫ�µ����a(ch��n)��(j��ng)�I(y��ng)ģʽ����

C����늏S���ڙ�(qu��n)��ֵ����

��(d��ng)��ú���M(f��i)�������������ұ�������������������������I(l��ng)����������У�����ИI(y��)��ú�DŽ�(d��ng)��ú���M(f��i)������Ҫ�IJ����������(du��)������늏S�����������������^����Y�����������Ď�(k��)�������������a(ch��n)��(j��ng)�I(y��ng)����Ҫ��(du��)ԭ���M(j��n)�����ڱ�ֵ����t�������R��(d��ng)��ú�r(ji��)���ϝq���L(f��ng)�U(xi��n)������

���y(t��ng)����؛���ڱ�ֵ���ԣ����ڄ�(d��ng)��ú��؛�Ј�(ch��ng)��������(y��ng)�Ķ����������ڄ�(d��ng)��ú�r(ji��)���ϝq���^���������ͨ�^��؛�Ј�(ch��ng)�a(ch��n)��������������F(xi��n)؛�Ј�(ch��ng)���ӵIJ�ُ(g��u)�ɱ�������(d��ng)��ú�ڙ�(qu��n)�����������(du��)������늏S���ԣ����ُ(g��u)��ֵ�ķ�ʽ�c·�����������ӭ�탞(y��u)������(j��)�������I(y��)���Ը���(j��)���������c(di��n)����ӆ���Ӿ���ᘌ�(du��)�ԵIJ�ُ(g��u)���L(f��ng)�U(xi��n)������������

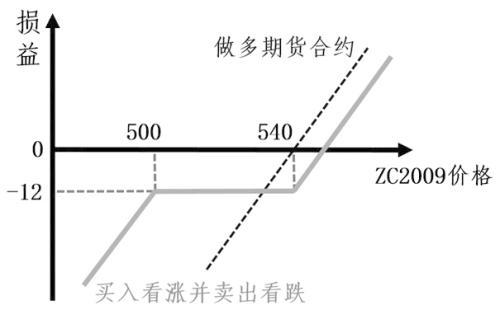

�D���I�뿴�q�ڙ�(qu��n)�ױ����ԓp��

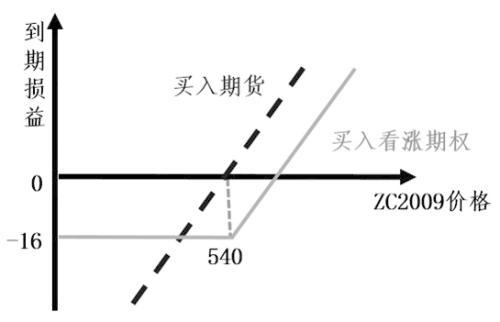

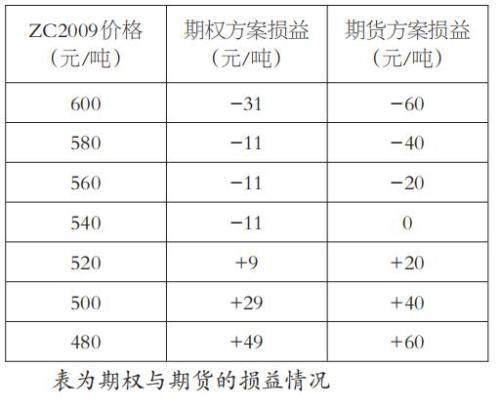

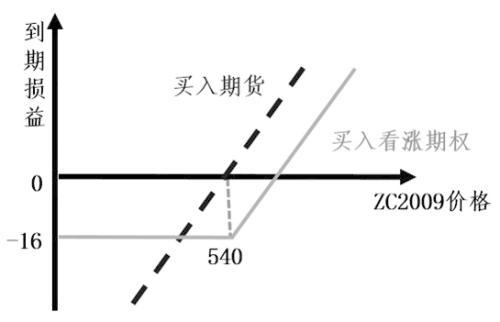

����ZC2009�ϼs���������䮔(d��ng)ǰ�r(ji��)����540Ԫ/����������ƽֵ���q�ڙ�(qu��n)�r(ji��)��s��16Ԫ/��������ͨ�^�I���(d��ng)��úƽֵ���q�ڙ�(qu��n)���ڲ����]����׃��(d��ng)����r���������(d��ng)ZC2009�r(ji��)���ϝq�r(sh��)�������Ԍ���ُ(g��u)�r(ji��)������i����556Ԫ/���������(d��ng)ZC2009�r(ji��)���µ��r(sh��)�����鿴�q�ڙ�(qu��n)���I����������늏S�]���ӱ��C����Y����������ͬ�r(sh��)����������Էŗ��Й�(qu��n)����������Ј�(ch��ng)�r(ji��)���M(j��n)�еͳɱ���ُ(g��u)�����

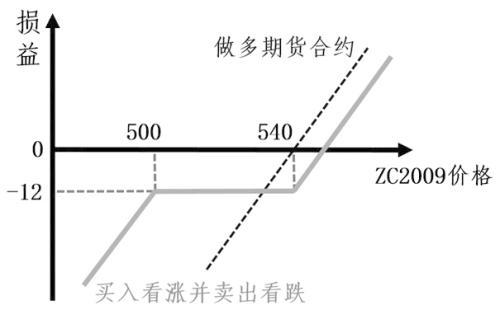

�D���I�뿴�q�ڙ�(qu��n)���u�������ڙ�(qu��n)���ԵIJ�ُ(g��u)����

�����������늏SҲ�����ڴ˻��A(ch��)���M(j��n)һ���u���Й�(qu��n)�r(ji��)���500Ԫ/���Ŀ����ڙ�(qu��n)����ͨ�^��ȡ��(qu��n)���������Ͳ��Գɱ��������Й�(qu��n)�r(ji��)���500Ԫ/���Ŀ����ڙ�(qu��n)�r(ji��)��s��4Ԫ/�������w�IJ��ԽM�ϳɱ��s��12Ԫ/�����ڙ�(qu��n)���ڕr(sh��)��������(d��ng)ZC2009�r(ji��)�����540Ԫ/�����t����늏S���Ԍ���ُ(g��u)�r(ji��)���i����552Ԫ/����������(d��ng)ZC2009�r(ji��)�����500Ԫ/�����ڙ�(qu��n)�����IJ�ُ(g��u)�r(ji��)�������؛�����i���IJ�ُ(g��u)�r(ji��)���������

�Y(ji��)�Ϯ�(d��ng)ǰ�Ј�(ch��ng)��r�������������늏S�ڼ����_ʼ��ӭ��������g��������(d��ng)��ú�r(ji��)���ϝq���t�ڙ�(qu��n)�������ڲ�ُ(g��u)�a(b��)��(k��)�^����һ���̶��ϵ��a(b��)�ɱ����������ͬ�r(sh��)�������F(xi��n)���������A(y��)������������M(j��n)�����߳��F(xi��n)�Ʉ�(d��ng)����r����(d��o)��(d��ng)��ú�r(ji��)����F(xi��n)���{(di��o)�����t�ڙ�(qu��n)�����܉�?y��n)�늏S������IJ�ُ(g��u)�ɱ�������ʹ��I(y��)�п������ܸ��͵IJ�ُ(g��u)�r(ji��)������������������؛������(d��ng)��ú�ڙ�(qu��n)����һ���̶�����늏S���Y��ʹ������������늏S�ṩ�����S�������ڱ�ֵ���������늏S���L(f��ng)�U(xi��n)�����������ĆξS�r(ji��)�������L(f��ng)�U(xi��n)��������ڃr(ji��)�r(sh��)�g�ȵĶ�S���L(f��ng)�U(xi��n)�����D(zhu��n)�Q��

Dչ��

�Ă��y(t��ng)��؛���ڱ�ֵ�c��(ch��ng)��(n��i)�ڙ�(qu��n)���ڱ�ֵ�ı��^�����������ߵIJ��Ҫ�w�F(xi��n)�ڲ��������Y��Ҏ(gu��)ģ���������R�ijւ}(c��ng)�L(f��ng)�U(xi��n)�Լ���K���ڱ�ֵЧ������(g��)�������������늏S�M(j��n)�Є�(d��ng)��ú�r(ji��)�������L(f��ng)�U(xi��n)�����������ͨ�^�I�뿴�q�ڙ�(qu��n)�ķ�ʽ�M(j��n)�����ڱ�ֵ�����t�o���U�{���C����������؛�����������������Ч�����Y��Ч�����ͬ�r(sh��)�������ڳւ}(c��ng)�L(f��ng)�U(xi��n)�@һ�S���ϣ��ڙ�(qu��n)������ͨ�^����(x��)�����O(sh��)Ӌ(j��)�������ւ}(c��ng)�L(f��ng)�U(xi��n)����ǰ�����ڿɽ��ܵķ�����(n��i)�������������������鼰����(d��ng)��ˮƽ�l(f��)������(d��ng)����r������ͬ��؛���ߵļӜp�}(c��ng)���������������I(y��)���������ڙ�(qu��n)���ߌ�(du��)�}(c��ng)λ�M(j��n)�и��Ӄ�(y��u)����̎����

�����������Y��Ҏ(gu��)ģ���ւ}(c��ng)�L(f��ng)�U(xi��n)�IJ���������挦(du��)��ͬ��(j��)�e�����鼰����(d��ng)��ˮƽ�����ᘌ�(du��)��I(y��)���L(f��ng)�U(xi��n)�����ڙ�(qu��n)���ӻ����Կ���ʹ��I(y��)�M(j��n)�о���(x��)���L(f��ng)�U(xi��n)���������������I(y��)��(zh��ng)ȡ�~��������������y(t��ng)��؛���ڱ�ֵ�o�L(f��ng)�U(xi��n)��������������y�a(ch��n)���~�����������

��Ҫע������������Єe�ڄ�(d��ng)��ú��؛�ϼs��������(d��ng)��ú�ڙ�(qu��n)�ϼs��(sh��)�����ࡣ�����������κ����x���ڙ�(qu��n)�ϼs�M(j��n)���L(f��ng)�U(xi��n)�������Dž��c���ڱ�ֵ�Įa(ch��n)�I(y��)��I(y��)��(y��ng)ԓ���]��һ��(g��)��Ҫ���}�������ڱ�ֵ�ϼs���x��(y��ng)ԓ�C�Ͽ��]�c�F(xi��n)؛�r(ji��)������P(gu��n)�ԡ�����(d��ng)�Ե���������

ͨ�^�����������������Կ�������(d��ng)��ú��(ch��ng)��(n��i)�ڙ�(qu��n)�Ը���(y��u)���Y��ʹ��Ч�ʼ����`���S���IJ��ԽM��������ʹ��(d��ng)��ú�a(ch��n)�I(y��)���I(y��)�܉����Ä�(d��ng)��ú�ڙ�(qu��n)��������(j��)����������ӆ������(x��)�����L(f��ng)�U(xi��n)������������S����(d��ng)��ú��(ch��ng)��(n��i)�ڙ�(qu��n)�����У�������������������һ����(hu��)�M(j��n)һ�����M(j��n)ú̿�a(ch��n)�I(y��)�L(f��ng)�U(xi��n)�����c�Q(m��o)��ģʽ��������(j��)����(sh��)�F(xi��n)����(w��)��(sh��)�w��(j��ng)��(j��)����Ҫʹ������

��Դ����؛��?q��ng)?b��o)